La réduction du nombre de naissances d’un côté et l'allongement de l'espérance de vie de l’autre, auquel s’ajoute la baisse de la croissance économique et un taux de chômage élevé, tout cela converge dans le sens de la réduction des cotisants alors qu'il y a plus de pensionnés. Les premières assurances sociales mises en place dans les années 1930 reposaient sur un système de retraite par capitalisation. Le principe de solidarité s’est imposée après la guerre et la création de la sécurité sociale et du régime par répartition en 1945. Face aux difficultés de financement des retraites, plusieurs pays ont décidé d’introduire une dose de capitalisation privée.

Dans un système de retraite par répartition, les cotisations, versées par les actifs au titre de l’assurance vieillesse sont directement utilisées pour payer les pensions des retraités. Ce système repose sur la solidarité entre générations. Son équilibre financier dépend du rapport entre le nombre de cotisants et celui des retraités. Dans un régime de retraite par capitalisation les actifs doivent épargner pour leur propre retraite sous forme de placements financiers ou immobiliers, dont le rendement dépend de l’évolution des taux d’intérêt. Cette capitalisation peut être effectuée dans un cadre individuel ou collectif (ex : accords d’entreprise).

La plupart des pays d'Europe de l'Est tentent de réformer leurs systèmes.

En Roumanie, où la durée de cotisation est de 27 ans et 8 mois pour les femmes, 32 ans et 8 mois pour les hommes va grimper, d'ici à 2015, à 30 ans pour les femmes, 35 ans pour les hommes. Même en cas de durée de cotisation identique, les pensions peuvent être très différentes d'un pays à l'autre, certains pays ayant par ailleurs des retraites par capitalisation importantes. Du fait de son taux de natalité en berne, l'Allemagne a du palier au déséquilibre entre les actifs et retraités depuis 1992 en passant d'un système par répartition en annuités à un système par points. Le système allemand, a connu de nombreuses réformes, il comprend 3 régimes différents : un régime de base obligatoire avec des régimes complémentaires d'entreprise, un régime de la fonction publique et des régimes de base pour les professions libérales, les agriculteurs, etc.

Il est plus simple à gérer que le système par annuités : l'âge de départ était fixé à 65 ans jusqu'en 2012 et augmentera de façon progressive tous les ans pour atteindre 66 ans en 2023 et 67 ans en 2030. Le taux de cotisation est de 19,90% en 2010 et devrait être de 22% en 2030 sur un salaire plafond (149% du salaire moyen en 2006). Le taux de remplacement de base (hors capitalisation) est actuellement de 58% net, envisageant 55% en 2030.

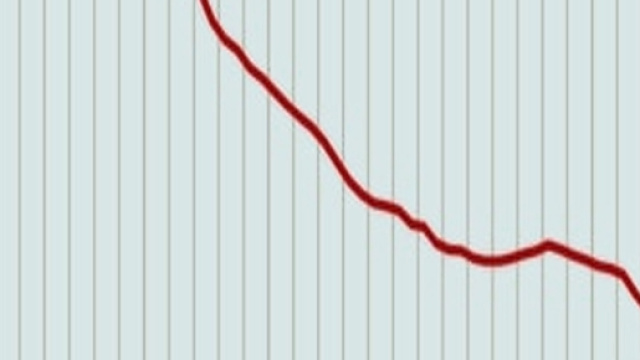

Retraite : Comparaison des durées de cotisation

En France, l’âge retenu est l’âge légal (variable selon année de naissance) en dessous duquel on ne peut partir en retraite, (la pré-retraite demande des conditions précises) dans les autres pays, l’âge de référence est l’âge où il est possible de partir à taux plein, mais il est possible de partir avant.

En France, on prévoit de relever la durée de cotisation à 43 ans pour 2025. Elle était déjà passée à 41 ans et trois mois. 30 annuités sont exigées en Angleterre, 35 en Allemagne, Belgique et Espagne, ou 36 en Italie. La Grèce prévoit de passer de 37 à 40 ans de cotisation. Les durées de cotisation minimum varient fortement d'un pays à l'autre. En Espagne, l’âge minium devrait passer à 67 ans, avec 35 années de contribution pour obtenir une retraite à taux plein. En Autriche, 65 ans mais les chômeurs peuvent partir en retraite à 62 ans, les carrières longues entre 57 et 62 ans, les salariés des métiers pénibles à 60 ans. En Allemagne, idem pour les chômeurs, les assurés de longue date, les femmes, et les handicapés.

En Italie, un système de départ en retraite anticipée dit « pension d’ancienneté » permet de partir dès 35 ans d’ancienneté sans condition d’âge ni décote. L'importance de ces dérogations font que la durée de cotisation minimale exigée par la loi est plus importante que l'âge « légal ».